2023年11月現在、大きな円安が進んでおり、ドル円の為替レートは 150円まで上がっています。

コロナ前までは、おおよそ1ドル100円近辺の為替であったものが、ここ1年半で急激に円安に進んだものとなっています。

以下、ここ5年のドル円為替の推移グラフです。

今後、ドル円の為替はどのように推移していくのか、影響しうる要素についてピックアップします。

なお、為替については、影響を受ける要素が極めて大きく、株価と比べても到底予測ができるようなものではありません。

本記事では、ドル円の為替レートに対して、今後どのような圧力要因があるか解説していきます。

この記事の内容については、為替で儲けるためではなく、資産を分散させるうえでの考え方の一因としてとらえていただくのがお勧めです。

為替レート変動の基本的な考え方

為替レート変動の要因は需給のバランス

まず為替レート変動の要因について、基本的な考え方を記述しておきます。

為替変動については世の中の多様な事象が影響しますが、本質的にはすべて需給、つまり需要と供給によって変動するものとなります。

世の中で円の需要が大きくなると、ドル円為替は円高に推移します。

株価と同じで、円を購入する人が増えると、円の価値が高まり円高となります。

逆に、円の需要が小さくなると、円安に推移することになります。

近年の円安に対する大きな要因

この1年半で円安が進んだ大きな要因は、ドル金利が上がったことによるものと言われています。

ロシアのウクライナ侵攻を起因とした世界的なインフレを抑制するために、アメリカではドル金利の急激な上昇が進められました。(インフレと金利上昇の関係は、ここでは割愛します)

もともとはコロナ化の経済促進のため、政策金利が 0% 近くに抑えられていたのですが、現在は 5% まで上昇しています。

基本的に、金利が高い方が通貨の需要は高くなります。

もちろん、国のリスクや、その時の経済の安定性にも影響を受けるところですが、金利が高い通貨を保持したいというのは直観的なところと思います。

結果、金利上昇とともに、どんどん円安が進んでいき、現在の 150円に至っています。

なお、アメリカのみならず欧州などの世界各国で金利上昇が進んだことから、現在では、あらゆる通貨に対して円安が進んだ状況となっています。

ドル円に対する円高圧力

まず今後の円高に影響しうる要因について解説します。

ドル金利の低下

現在、ドルの政策金利は 5% まで上昇していますが、今のところは 5.00~5.25% が頭打ちとなる見込みが立てられています。

来年 2024 年からは、中立金利(2.5% 程度)に向けて徐々にドル金利が抑えられていくことが予測されています。

世界情勢次第ではありますが、このまま安定した状勢が続くと、ドル金利が低下していき円高方向の圧力として働くことが推測されます。

円金利の上昇

円の短期金利は長年、異次元の経済緩和政策によりマイナス金利が継続しています。

失われた30年ともいわれますが、日本の経済は長年停滞しており、これを改善するための金利政策となっています。

昨年からのインフレが発生してもなお、マイナス金利が続いています。

ところが直近、日本経済に上向きの兆しが出始めており、金利上昇の圧力が出始めています。

日銀の政策では、長期金利については既に徐々に緩和され始めているところです。

このまま日本経済が向上していくと、円金利が増加し、これも円高方向の圧力として働くことが推測されます。

インバウンドによる観光収入

直近では、コロナが収束し、ようやく国の行き来が活発化してきました。

さらに記録的な円安が進んでいるところもあり、海外から日本への観光が増加しているようです。

インバウンドとは、外国から日本に来訪する旅行のことをいいます。

これが増えると、日本のサービスを消費するための日本円の需要が大きくなり、円高方向への圧力となります。

ドル円に対する円安圧力

次に円安方向に影響する要因について解説します。

貿易赤字による円の流出

ここ最近、特にコロナ化以降、貿易赤字が大きくなっていると言われています。

貿易赤字とはざっくり言うと、「日本が海外にモノを売る金額」よりも「日本が海外からモノを買う金額」の方が大きい状態をいいます。

海外のモノを購入するためには、円を売ってドルを購入する必要があります。

この規模が大きくなると、円が売られることにより円の需要が小さくなり、円安が進んでいくことになります。

過去においては、トヨタの車を始めとして、海外に高い価値の製品を提供しており、日本は貿易に強い国でありました。

近年では、次のようなものを例として、アメリカの製品やサービスへの依存が極めて強くなっており、大きな貿易赤字が発生しています。

- iPhone のスマートフォン端末

- Netflix などの動画配信サービス

- AWS, Azure などのクラウドサービス

日本では長いこと、イノベーション的な企業が現れておらず、経済が伸び悩んでおります。

今後もこの状況が継続していくと、貿易赤字が解消せず、徐々に円安が進んでいくことが想定されます。

新NISAによる円の流出

2024年1月から、新NISAが始まります。

一人あたり 1800万円までを上限として非課税で運用できる制度です。

日本では、過度な貯蓄がお金の廻りを停滞させているところが大きく、経済を活性化させる目的ではとても良い制度と思います。

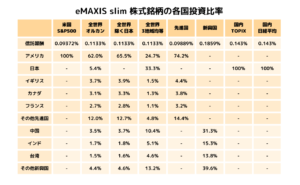

一方で、現在の有力な投資先が圧倒的にアメリカである、という懸念点があります。

新NISAに向けて、各証券会社の価格競争が行われていますが、投資先はほぼ、全世界株式 or 米国株式の二択となっています。

ここで全世界株式を選んだとしても、60% は米国株式への投資となります。

新NISAによって米国株式への投資が活発化する可能性がある一方、これを裏返すと、円売りドル買いが加速するということになります。

仮に 100万人が 1800万円を米国に投資したとなると、単純計算で 18兆円の円売りドル買いが発生することになります。

現在のトレンド通りに新NISA投資が進んでいくと、円安圧力となることが想定されます。

まとめ

ドル円の為替レートについて、現在の情勢のうえで、今後影響しうる要因を解説しました。

冒頭にも記載しましたが、為替は予測が難しいので、これで儲けようとするのはお勧めしません。

資産分散の考え方として参考にしてもらえると幸いです。

コメント