日常生活での支払い方法は、現金、ポイント、クレジットカード、バーコード決済など多種多様です。

支払回数についても、一括や分割など選べるケースがあります。

こういった選択肢を、少しでもお得にするためのポイントをまとめます。

ポイントは貯めない、すぐ使用する

まず、多くの人が失敗しがちな点として、ポイントの扱い方があります。

例として、Vポイント、楽天ポイント、dポイントなどがありますが、こういったポイントは貯めてはいけません。

日常生活で優先して消費べきです。

ポイントは企業への貸付

ときどき、ポイントを貯めるのが趣味みたいな人がいたりします。

「楽天ポイント5万貯まったんだ~、ニヤニヤ」みたいなのは、とてももったいない行為です。

ポイントというのは、企業へ利息ゼロでお金を貸しているのと同じ状態です。

銀行にお金を預けると、とても少ないながらも 0.01% 程度の利息がもらえます。

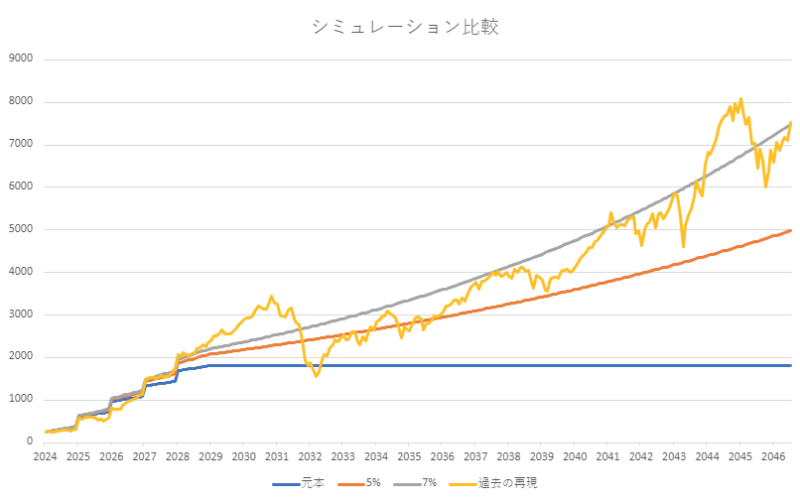

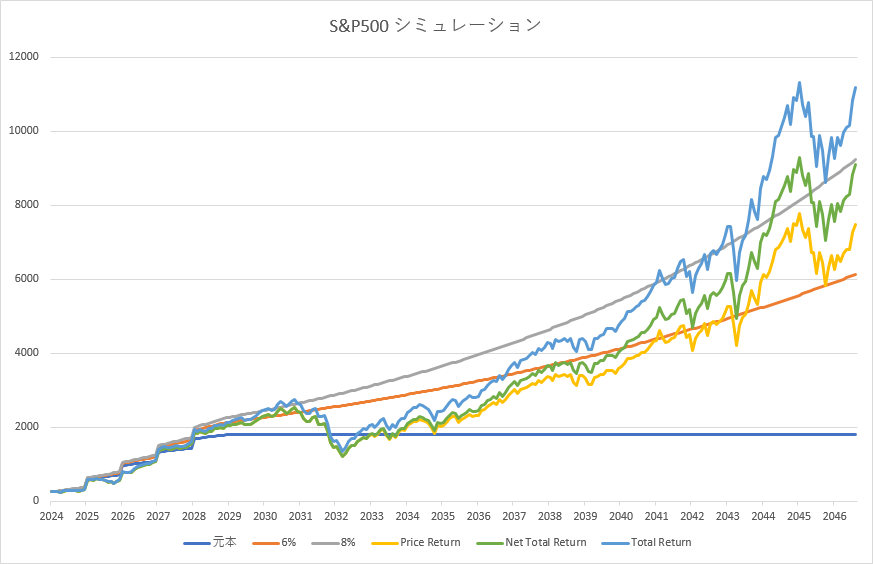

全世界株式などのリスク資産として運用すると、数パーセントオーダーのより大きなリターンを期待することができます。

これと対比すると、ポイントというのは、企業へ利息ゼロでお金を預けていると同時に、期限が到来したら没収されてしまうという、利用者側にとって何のメリットもない資産です。

ポイント消費方法の例

というわけでポイントは、貯めずにすぐ消費していくべき資産です。

そうはいっても、無駄なモノに交換して無理やり消費するのは本末転倒です。

いくつかのポイントで、無駄なく消費できる使い方の例を紹介しておきます。

Vポイント

- SBI証券で投資信託を購入する

- 三井住友カードの支払いに充当する

楽天ポイント

- 楽天証券で投資信託を購入する

- 楽天ペイの支払いでポイント利用する(期間限定ポイント利用可)

dポイント

- d払いでポイント利用する(期間限定ポイント利用可)

- docomo の携帯電話、ネット回線の支払いに充当する

現金よりもクレジットカード

手数料が発生しない前提ですが、現金支払いよりも、クレジットカード支払いの方が得です。

理由は次の2つです。

- クレジットカード利用のポイントがもらえる

- 支出を先送りにすることで、余剰金を運用に回すことができる

クレジットカードで支払いをするメリット

クレカ利用のポイントがもらえる

これはわかりやすいメリットです。

大抵のクレジットカードでは、決済料金に応じてポイントの還元があります。

例えば楽天カードでは 1% の楽天ポイントが還元されます。

1万円分の支払いをするとなると、現金よりも 100円分得です。

ただし、前述のとおりポイントは速やかに消費しましょう。

資産運用の余力が発生する

こちらのメリットは少しわかりづらいかもしれないです。

支払いを先送りにする分、資産を運用するための余剰金が発生します。

クレジットカードを利用することにより、支払いを1ヶ月前後先送りすることができます。

つまり、現金支払いの場合にはすぐ消費するはずだった1万円を、1ヶ月間自由に扱うことができるようになります。

例えば、この余剰金を全世界株式で年率5% の運用をするとなると、42円(= 1万円 × 5% × 1/12年)だけ得することになります。

もちろん、頻繁に売り買いすると、税金面などのデメリットが発生してしまいますので、生活費ギリギリで運用するのは非推奨です。

クレジットカードで支払いを先送りしつつ、無駄な売買が発生しないように資産管理をすることで、この恩恵を最大限に得ることができます。

クレジットカードの代わりにバーコード決済はどうなのか?

現金とクレジットカード以外の決済方法として、バーコード決済が広く普及しています。

代表的なものとして PayPay があり、d払い、楽天ペイ、auペイ など多種多様です。

クレジットカードとの対比となると、比較要素が多く、一概には難しいところがあります。

- メリット

- ポイント還元はバーコード決済の方が多い傾向にある

- ポイントの消費がしやすい

- デメリット

- 各種サービス専用のキャッシュをチャージする必要があることが多い

(運用の機会損失が発生する)

- 各種サービス専用のキャッシュをチャージする必要があることが多い

基本的には、ポイント還元がある分、現金支払いよりはバーコード決済の方が得が多いと思います。

ただし、必要以上の過度な金額をチャージしすぎないように注意しましょう。

クレジットカード or バーコード決済については、あまり繊細に気になくても良いかと思います。

還元率や使いやすさの観点でお好みのものを選ぶのが良いと思います。

筆者は、dポイントの消費に困ることが多いので、d払いをメインに利用しています。

金利ゼロなら、一括よりも分割払い

活用できるケースは少ないですが、金利負担がゼロなのであれば、一括払いよりも分割払いの方が得です。

理由としてはクレカのメリットと同じで、余剰金の運用益を期待できるためです。

具体的な事例としては、docomo で機種変更しようとすると、36回の分割払いを手数料なしで申し込むことができます。

審査は必要ですが、デメリットなく支払いを先送りできるので、可能な範囲で活用していくのが良いと思います。

もちろん、よくある分割払いは、手数料が 10~20% と大きい金額を取られてしまいますので、これは絶対に NG です。

コメント